这篇,主要科普科普MCU和SoC的关系。

从2021年初开始的“缺芯”,到目前为止还没有完全缓解。而一辆传统汽车上少则有40多种芯片,多则达到150多种。此外,一辆新能源汽车上要超过300颗芯片。

那么,“缺芯”缺什么?恐怕很多人说不上来。

实际上,汽车上缺的主要是ECU,而从更基础、更微观的层面来说,缺的是MCU(Micro Control Unit,微控制单元),也就是所谓的单片机。

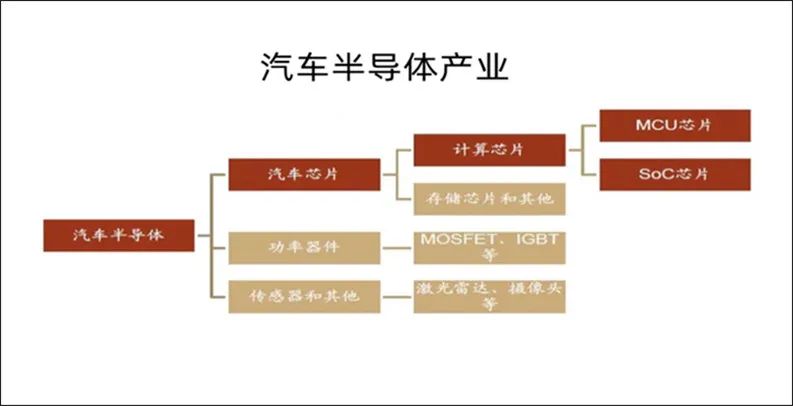

简单来说,MCU就是在CPU(这个就不用解释了吧?)的基础上,增加了存储器RAM和ROM、计数器/定时器及I/O接口,将它们集成在一块,形成“芯片级别的芯片”。所以说,MCU是传统汽车最为常用的芯片。

而随着计算需求越来越专业化,将CPU、GPU、DSP、NPU等不同类型的芯片,外加上接口、储存等电子元件,就组成了俗称“片上系统”的SoC(System on Chip),形成“系统级别的芯片”。最典型的例子就是特斯拉的FSD,一颗CPU+GPU+2×NPU的多核SoC芯片。

所以,SoC是MCU集成度更高的结果,功能更加复杂,资源利用效率更高。但是,我们要知道的是,SoC和MCU在发展趋势上是什么关系?未来SoC是不是会完全替代MCU呢?

MCU“开挂”

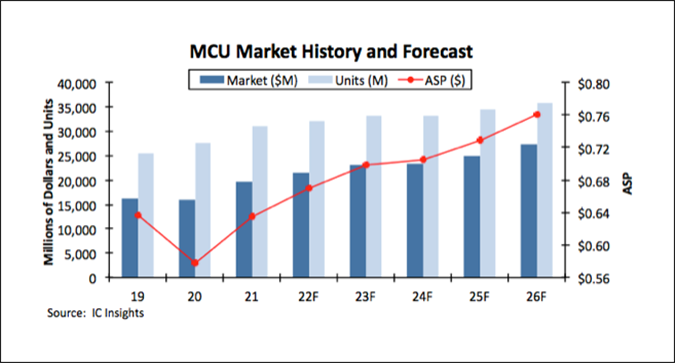

IC Insights最新的《麦克林报告》指出,2022年全球MCU的市场销售额将增长10%,市场规模有望达到215亿美元,再创历史新高。其中,今年汽车MCU的增长将超过其他大多数终端市场。

就像指数资本的调研指出的,从资本市场来看,MCU此前市场空间总计不过100亿人民币,但现在,仅一级市场Top6的MCU企业最新估值总和已超300亿人民币,玩家中更不乏大量切入MCU业务的上市公司。

此外,工业级MCU对无线连接、环境感知、精准控制、电源管理、人机交互等功能不断提出新需求,同时,物联网(IOT)也带来更多的MCU增量需求。换句话说,是全面开花的局面。

按照指数资本董事总经理王逸非的观点,2022年是第二轮产业周期的起始年,“资本的故事主线”是高度智能化、电气化的下一代汽车,以及全新电子电气架构下的增量功能、增量技术、增量市场。

其核心驱动因素有两个:第一,电气化底盘的普及将为下一代智能汽车奠定架构基础;第二,各大车厂基于全新一代电子电气架构推出的平台,将在2022年底~2024年有产品分批上市。

此外,2025年后市场在售车型很可能将全面铺开。这两大产业链增量红利均为万亿元的量级。如此让人眼红的蛋糕,其中,小小的MCU将起到很关键的作用。

赛迪顾问集成电路中心高级咨询顾问池宪念也很含蓄地向媒体表示,智能电动时代的趋势下,汽车电子电气架构重构,所需的MCU数量和单价均会提升,MCU需求也会随之发生变化。

同样,根据IC Insights的预测,2021~2026年期间,MCU的平均售价将不断上升,复合年增长率(CAGR)将达到3.5%。此外,这期间MCU总出货量将以3.0%的复合年增长率增长,预计到2026年MCU总出货量将达到358亿片。

当然,也不是所有的MCU都能享受这个红利。未来五年,32位MCU的销售预计将以9.4%的复合年增长率增长,到2026年将达到200亿美元。同时,4/8位MCU的销售额,以及现在正当时的16位MCU的销售额,都将失去增长的动力。

为什么呢?前面说了,车身架构集成拉高了车厂对MCU的需求,所以,8/16位中低端MCU不再有投资机会(比亚迪对此有何感想呢?),投资的重心基本都在32位MCU,以及还在研发阶段的64位MCU。

与MCU蓬勃发展同时的,是SoC芯片同样在日新月异地快速崛起。不过,大多数的文章没有说明的是,SoC芯片虽然是MCU的晋级版本,但是为什么SoC芯片大发展的同时,MCU芯片同样在上量?

这里面其实就涉及到“域控制器”的问题。

从MCU到SoC

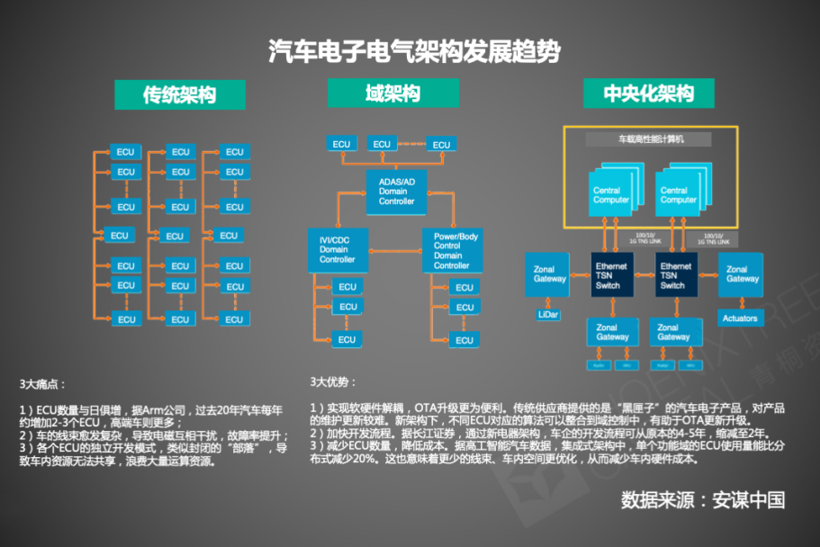

因为,目前汽车的电子电气架构正在从大量ECU的分布式,向域控制器、中央计算单元的集中式架构转变,而从分布式转移到集中式,是一个革命性的变化。

换句话说,这也是车企拿回控制权的一场“内卷”。并且,受益于由分布走向集中的趋势,域控制器市场得以快速增长。

据盖世汽车研究院预测,2025年,自动驾驶域控制器出货量将超过400万台套,智能座舱域控制器出货量将超过500万台套,复合增长率预计在50%以上。

而域控制器目前大致可以分为底盘、动力、车身、座舱、自动驾驶(ADAS)五大域,或者整合成车控VDC、智能座舱CDC、智能驾驶ADC三大域。而负责自动驾驶的域控制器是核心,其本质是一块SoC级别的芯片。

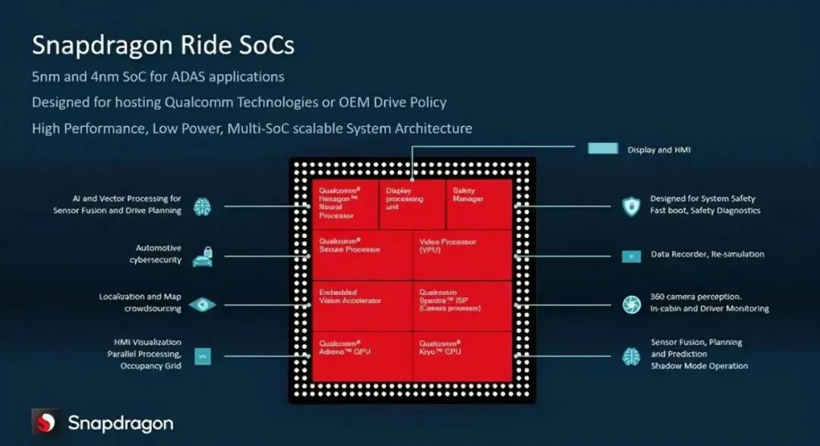

不同于以CPU为主的MCU芯片,SoC芯片集成了CPU、AI芯片(GPU/FPGA/ASIC等结构,芯片算力的主要来源)、深度学习加速单元(NPU)等多个模块。

更重要的是,MCU的百兆级的处理速度,远远无法与SoC的G级处理速度相提并论。所以,域控制器采用SoC芯片成为主流趋势。

从目前车企的做法来看,以SoC芯片为代表的高性能硬件会率先上车,以“硬件预埋”的形式帮助实现“软件定义汽车”。举例来说,小鹏汽车在P7车型中预埋Xavier芯片、14个摄像头等的方式,为后续L3级自动驾驶留下升级空间等。

而且,这个领域已经聚集大量玩家,尤其是ADAS域控制器领域,像英伟达、高通、恩智浦、Mobileye、TI等海外厂商,以及华为、地平线、黑芝麻、芯驰科技等国内厂商。

海外厂商中,自动驾驶领域的“王者”英伟达,早在2015年就推出了NVIDIA Drive系列平台,此后几乎是每年英伟达都要更新一至两次Drive平台,每隔两年发布一款车规级SoC芯片。

2020年,Xavier芯片算力为30 TOPS,2022年量产上车的Orin算力一跃至254 TOPS,而其对应的智能驾驶域控制器算力可达1000 TOPS以上。而基于Orin开发的车型,像理想汽车的X01、蔚来汽车的ET7、智己汽车的L7等,都在整装待发。

国内厂商中,地平线早就发布了面向L3级以上的征程5芯片。目前已知将搭载征程5芯片的车型有全新哈弗H9、荣威新款RX5以及一汽红旗、理想汽车的多款车型,当然性能如何还有待验证。

而在制造工艺方面,SoC芯片制程已经由28nm迈向16nm、12nm,甚至是7nm、5nm的争夺。比如,今年1月高通就透露,其骁龙Ride SoC将以5nm制程打造,成为业内首款5nm制程自动驾驶芯片。

那是不是SoC会完全替代MCU呢?答案是,也不是。毕竟,MCU是通用型的,而SoC是偏重更具体的应用领域。

黑芝麻智能市场总监黄莹告诉我,“SoC的快速增长来自智能化的普及,SoC具有进行复杂运算的能力,可以说是汽车的‘大脑’,给用户更好的智能体验。而从汽车内部芯片总量来看,MCU目前在车身控制等环节还是具有非常重要的作用,这个部分则不会被SoC取代。”

MCU的架构之路

接下来的问题是,MCU何以越战越勇?

实际上,MCU从上个世纪70年代推出,至今已有50多年的历史。从架构来说,经历了从INTEL的8051发展到AVR(哈佛结构)再到各家自定义架构,直至如今广泛用于32位通用MCU的ARM架构的历程。

根据总线或数据暂存器的宽度,MCU划分为4位、8位到32位(未来64位)。其中,8位MCU工作频率在16~50MHz之间,16位MCU工作频率在24~100MHz之间。而32位MCU工作频率大多在100~350MHz之间,现在是MCU市场主流。

MCU当前的竞争格局形成主要是架构变化加上并购整合带来的。其中的主导者,当然就是英国的ARM,在国内叫做安谋中国(介绍ARM的话,可以写一本书,所以省略哈)。2007年后,ARM架构开始爆发并且迅速占领了32位MCU市场。

其实,近年ARM有进入汽车领域的强烈意愿。然而,欧洲和美国两大汽车市场的汽车芯片巨头非常强势,ARM的IP难以进入。因此,ARM找到中国这个突破口,2018年底,亿咖通和安谋中国等公司共同出资成立芯擎科技,所以,ARM应该好好感谢中国市场哈。

回转来讲,ARM在RISC(精简指令集体系)的地位越发牢固。业内有个段子,说各大MCU厂商推出新品的速度,已经赶不上ARM推出新架构的速度。

在其Cortex-M55推出仅半年之后,ARM又发布了全新Cortex-M85处理器,同时还推出了新的物联网全面解决方案,包括采用Cortex-M和Cortex-A(主要面向通用处理应用市场,像智能手机、移动计算平台等领域)的最新Corstone子系统和ARM虚拟硬件……

这里简单介绍下,目前ARM Cortex根据应用范围的不同可分为三个系列,分别为Cortex-M、Cortex-R与Cortex-A系列(性能及复杂度由低到高)。

其中,车企所用的MCU主要是Cortex-M系列处理器,包括Cortex-M0、Cortex-M0+、Cortex-M1、Cortex-M3、Cortex-M4、Cortex-M7等多个类别。

当然,ARM不是高枕无忧。由于受到ARM内核高昂授权费的影响,很多MCU厂商开始转型或入局RISC-V内核MCU。免费、完全开源,RISC-V内核就像当初的LINUX,发展趋势非常喜人。

RISC-V具有袖珍化、低能耗的特点,而这对于嵌入式应用可能至关重要。并且由于RISC-V是一个新兴领域,国内外MCU厂商在上面的技术和生态差距不大,因此RISC-V也成为国内MCU新的驱动力。

这方面,有爱普特微电子推出的基于RISC-V内核(平头哥玄铁E系列)开发的32位高性能高可靠性MCUAPT32F1/7。还有先楫半导体 HPM6000系列旗舰产品HPM6750(双RISC-V内核),还创下了MCU高于9000 CoreMar和4500以上的DMIPS性能新记录。不过,还是那句话,有待验证。

国产MCU现状

最后说一下,在前五大海外厂商CR5主导(据2019年CSIA数据,CR5达74%;而据IC Insights统计,2021年CR5提升至82.1%,行业格局进一步集中)的国内MCU市场,国内厂商也在慢慢崛起。

当然,除了地平线、黑芝麻等SoC芯片厂商,实际上国产MCU厂商们现在还大多集中于中低端市场。

国产厂商目前主要采取的突围方式,还是做小做精,从细分领域切入,以时效和价格为驱动,从专用领域做起进驻行业客户,不断提升产品的性能和稳定性,然后迈向通用领域。

按照中金公司的分析,在汽车领域,国产MCU厂商的产品主要集中于车窗、照明、冷却系统等相对简单的控制应用上,目前仅比亚迪半导体、杰发科技、赛腾微电子、芯旺微、国芯科技等少数企业实现车规级MCU量产。

就拿比亚迪来说,从2007年进入MCU领域,2018年推出第一代8位MCU芯片,2019年推出第一代32位MCU芯片,今年3月推出车规级8位MCU BS9000AMXX系列,芯片用的还是S8051内核,主频最高为24MHZ。虽然不断在突破,然而离巨头的差距还“略远”不是?

那么,为什么车规级MCU技术壁垒这么高?

主要是车用MCU的要求非常严苛:

比如,良率要求小于1DPPM;工作温度区间范围宽,要求在-40~125+℃之间;工作寿命要求超过15年;需通过特定的资质认证,包括AEC-Q100可靠性标准、符合零失效的供应链质量管理标准IATF 16949规范、符合ISO26262标准的ASIL功能安全保证级别(严格程度从低到高)。

除了验证环节难以打开整车厂的缺口,中金公司调研认为,在整个生态环境建设上,多数国产MCU企业还停留在开发板、烧写器和基础固件库上,在开发环境(IDE)、实时操作系统(RTOS)方面,仍然依靠第三方更高层应用的支撑。在生态环境层面,国产MCU企业与国际MCU大厂相距甚远。

不过,这两年MCU缺货潮引发供应危机,加上美国的制裁,国内领先MCU厂商迎来发展机遇。而且,随着本土整机厂给予国内MCU厂家的验证机会增多,国内厂商有望通过不断增强MCU的产品竞争力,实现产品销量与市场份额的提升,一句话,“前途是光明的”。