一个月前的世界动力电池大会上,广汽董事长曾庆洪一句“车企在为宁德时代打工”,道出了主机厂受制于动力电池企业的无奈与辛酸,也映射出产业链上下游的针尖对麦芒。

暗流涌动的电动化时代,产业价值链正在被不断重塑。主机厂们,一边要想方设法地重新定义各个细分市场,拓宽自己的生存边界;另一边又必须全力整合产业上下游资源,建起核心技术领域的管控迭代能力。

博弈无时无刻不在发生。明面上,汽车江湖争的是技术体系,是产品竞争力,是渠道服务能力。但在市场看不见的地方,车企们争的是供应链系统的韧性,是自身体系能力的推动力。尤其是在动力电池这一不容有失的技术领域,更是显现出无与伦比的革新之势。

长城转身看蜂巢

毋庸置疑,现在的动力电池产业已经进入到战国时代。宁德时代与比亚迪围绕规模效应、成本控制、性能表现等领域相互厮杀,松下、LG、三星等国际动力电池巨头在一旁虎视眈眈,这背后是电池体系话语权的争夺,也是新能源汽车发展格局的转变。

此时,蜂巢能源,这位此前徘徊在主流电池市场之外的“三线选手”,也正在以一种黑马的姿态,重新解构与演绎自己。

在2022年上半年全球动力电池装机量TOP 10中,蜂巢能源以2.6GWh的装机量成功挤掉亿纬锂能,排进全球前十,市占率来到1.3%,同比增长了147.1%。7月份,蜂巢能源依然以0.6GWh的装机量排名第十,市占率1.4%,同比增速218.6%。

这样一家从长城内部孵化成长起来的电池企业,仅仅用了3年时间,便从国内名不见经传的位置一路高歌猛进挺进全球前十。在某种意义上来说,蜂巢能源的市场跃迁恰恰是中国新能源变革浪潮的缩影。

实际上,蜂巢能源的起点并不晚。早在2012年,长城汽车内部便成立了动力电池项目组,开展动力电池电芯、模组、Pack、BMS等相关核心技术的预研工作。

数年之后,得益于补贴政策,中国新能源汽车开始爆发性增长。比亚迪乘着政策东风,卖得风生水起,身旁的吉利也信誓旦旦地喊出新能源转型的声音。2016年12月,长城汽车动力电池组升级,公司正式成立动力锂电池相关的事业部。

只是,在当时的魏建军看来,“地方主义盛行的时候并不是上电动汽车的好时机,长城只做新能源行业的追随者。”回头来看,追随者的定调,非常可惜地让长城错失了两年大好时光。

2018年,丰田、大众等传统巨头纷纷开始宣布电动化转型计划,沉浸在传统SUV市场里的长城突然意识到,如果还不积极采取应对措施,谋求电动化转型,那么长城很可能会被时代所抛弃。

因此,在魏建军的主持下,长城内部开始了轰轰烈烈地战略调整与组织架构变革,剥离零部件部门,成立独立公司并谋求上市,蜂巢能源应运而生。

也是在同一年,长城推出欧拉这张新能源牌,虽然可以明显感受到长城还未适应市场的突然变奏,但好在与内燃机打了一辈子交道的长城开始真正驶上新能源赛道,蜂巢能源也开始作为长城新能源转型的重要技术支点撬动市场格局。

此前有人质疑,当比亚迪在主流新能源领域加速渗透之际,缺少主流新能源车型的有效支撑,长城的转型显得尤为被动。

至于其中的原因,难以割舍的辉煌过往制约了长城的转身速度是一方面,在另一方面,作为典型的“技术驱动型企业”,长城客观上也需要时间去让蜂巢能源走出一条差异化的技术路径,打造一整套完备的核心技术体系。

可以说,长城整体的新能源转身进程,在很大程度上依赖于蜂巢能源发展速度。

“与其被动变革,不如主动自我革命。”在上月底的哈弗新能源战略的发布会上,长城汽车总裁穆峰的话是哈弗转型的盛大宣言,也是长城电动时代的投名状。

长城深知,迎接电动化的转型,需要哈弗这一精神核心品牌的华丽转身,更少不了蜂巢能源的奋勇前行。

可以看到,近两年里,无论是在大禹电池的研发,还是无钴电池、固态电池的探索,蜂巢能源的持续布局开始逐渐释放技术势能,加上在品牌营销、技术研发、供应链整合、生产制造、人才保障等多个维度的变革创新,构成了蜂巢能源推动长城转型的基础,也是核心。

如今,蜂巢能源已经从上游的锂矿、正负极材料、下游的回收产业,进行了广泛布局。例如,在国内和赣锋锂业在上饶签署战略合作框架协议,与国投罗钾、五星铝业签订战略合作,锁定稀缺原材料资源,以及与巴斯夫杉杉战略投资湖南永杉锂业,加强锂资源的供应等等。

孤注一掷也好,破釜沉舟也罢,蜂巢能源大范围布局供应链的态度是坚决的,只是成果还需检验,而推动长城的电动化无疑是最好的试金石。

从数据来看,去年蜂巢能源实现新能源汽车装机量为2.36GWh,其中在长城车型装机量达2.25GWh,占比超过95%。

也就是说,与此前的比亚迪相似,目前长城采取的垂直整合方式,的确发挥出蜂巢能源一定程度的技术体系与成本控制优势,但同时也在一定程度上困在了垂直整合的封闭体系里。

不过,去过蜂巢能源常州基地的人应该能第一眼就看到,展厅里挂着零跑、小鹏、牛创、岚图……等一连串的企业标志,这些无疑都在蜂巢能源的配套客户名单里。在蜂巢能源的规划中,今年长城装机量占比将降到50%左右,明年会降到40%左右。

一旦成功,这种商业模式的转变无疑将提升蜂巢能源各业务板块的经营质量和效率,并加速零部件业务参与全球化竞争,进一步释放供应链价值。

但更重要的在于,蜂巢能源或者说长城能够在开放的态度中实现“技术换市场”,真正促使品牌与产业的破茧成蝶,成为产业链条中的规则制定者。

蜂巢,倒推长城

况且,从目前整体的市场趋势来看,蜂巢能源大概率会继续扩大“朋友圈”。直接的动因在于,当电动化车型一路狂奔时,整车企业有意在“去宁德时代化”。

“天下苦宁德时代久矣”并不是空穴来风。如同曾庆红所表述的,动力电池占到新能源汽车40%甚至以上,这种巨大的成本变量会迫使主机厂让出一部分话语权,尤其是在原材料价格上涨的当口,时常会被卡住咽喉,丢失市场关键的定价权。

去年底,一篇名为《宁德时代:万亿电池帝国的裂缝》的报道揭开了主机厂与宁德时代之间矛盾的片段。

“因为车企过得很不舒服。现在头部企业太强势,他就缺乏话语权,价格太贵,所以车企会觉得是不是自己做更好。”谈及车企自研电池时,蜂巢能源董事长兼CEO杨红新曾表示。

迫不得已,为了保证电池供应的稳定性,主机厂纷纷出逃,或自研自产电池与外部采购对抗竞争,或加强供应链体系的多元性,引入多方供应商。当然像蜂巢能源这般自研,更是会提升长城的成本控制以及产品适配性,提高终端产品的竞争力。

所以,除了蜂巢能源,包括欣旺达、中创新航、国轩高科、亿纬锂能、远景动力、卫蓝新能源等多家动力电池企业也正在高速发展,分食巨大且仍在快速增长的动力电池市场。

根据杨红新的披露,蜂巢获得的2025年电池订单的数量达到了400GWh,而蜂巢自己的2025规划产能是600GWh,可以满足120万辆新能源汽车的动力电池需求。

600GWh的产能是什么概念?直观对比一下,2025年宁德时代规划产能约800GWh,中创新航规划产能约500GWh,弗迪电池规划产能约450GWh,国轩高科规划产能约300GWh。

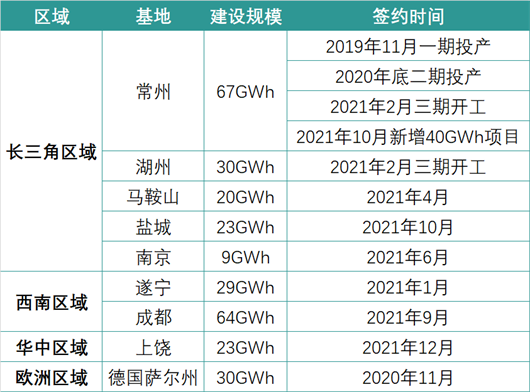

按照其75%产能利用率规划计算,蜂巢能源将占全球约25%的市场份额。而且,在常州金坛的生产基地后,蜂巢能源一直在马不停蹄地加快生产基地建设,打响产能扩张之战。

只不过,有人曾做过推算,蜂巢能源若想达成600GWh的产能目标,总投资要超过2000亿元。尽管蜂巢能源仅去年一年就完成了近200亿元的融资,可从现有的资金体量来说,显然还是远远不够的。

不仅如此,在技术路线上,蜂巢能源作为追赶者并没有单压某个热门技术路线,而是采取多元化策略,其不仅在三元高镍和磷酸铁锂上深度研究,还在NCMA四元、NMx无钴,以及固态电池等领域布局。

技术研发需要大量资金投入,自研的最终结果也充满了不确定性。相关数据显示,从2019年至2021年,宁德时代的研发投入费用分别为29.92亿元、35.69亿元以及76.91亿元,研发投入费用在营收中所占比重分别为6.53%、7.09%和5.90%。

尤其是电芯材料、系统集成、电池管理这三个关键领域,大量专利都集中在电池厂商手中,蜂巢能源的自研投入很可能沦为沉没成本。

目前,蜂巢能源构想出的解决思路是用资本思维做实业。这包含两个层面,其一是引进外部融资,登陆资本市场;其二是借助资本力量投资产业链,控股、参股部分上游供应商。

无论是异常活跃的互联网巨头、VC、私募等资本力量还是蠢蠢欲动的地方投资,也确实在将投资目光延伸到新能源和智能网联产业的上下游。

在资本的参与下,电池模块化技术、电池成组技术……动力电池成为了一个有力载体,每一项全新的技术链条都潜藏着令人热血澎湃的成长性与革命性,基于此,蜂巢能源也在不断探寻着长城的发展上限。

企业间的技术内卷,左边是走上巅峰,右边是跌下神坛。宁德时代创始人曾毓群曾说过:“日本人发明了锂电池,韩国人把它做大,中国人把它做到世界第一。”

以丰田、现代为首的日韩主流车企对纯电动路线的“抵触”,使得日韩电池企业对锂电池的发展并不积极。可随着欧美等市场逐渐加入纯电动的阵营,宁德时代、比亚迪以及蜂巢能源等电池企业会在海外市场迎来战略性机遇期。

通过在全球市场中实现技术输出,进一步掌握产业话语权,从而倒推自主品牌重构价值链,进行利益的再分配,力图成为市场新规则的制定者。