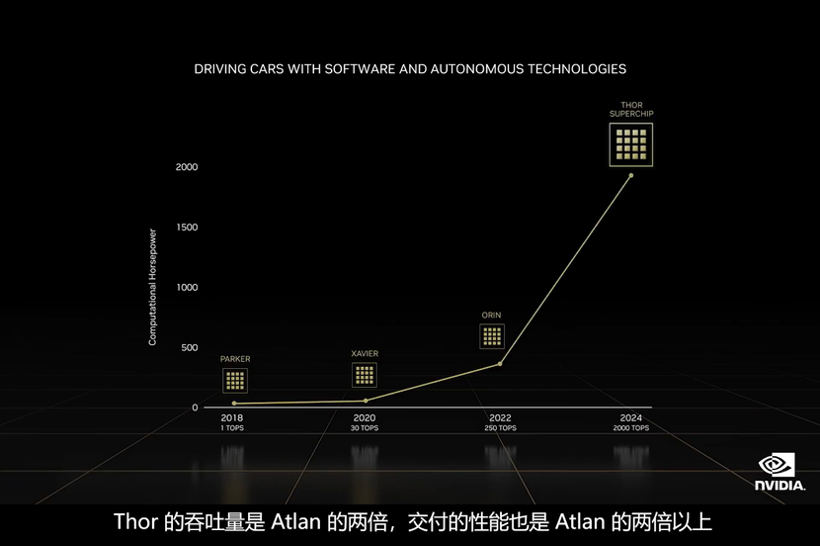

这个秋季,汽车AI芯片风云再起。9月,英伟达召开GTC线上大会,推出智能汽车芯片Thor,算力高达2000TOPS,直接替代此前的Atlan;随后,高通召开首届汽车投资者大会,推出业内首款集成式超级计算机级别的汽车SoC SnapdragonRideFlex,剑指Thor。

面对如此局面,留给国内AI芯片的的窗口期似乎不多了。地平线副总裁兼智能驾驶产品线业务拓展部负责人张宏志表示,作为汽车新技术应用和功能提升的核心部件,车载AI芯片面临的最大问题就是时间窗口。在国内,黑芝麻智能、地平线等AI芯片商的产品也已上车验证,但面对国际芯片巨头大算力的围攻,自主芯片的开发仍很紧迫。

适应电子电气架构演变 算力不是唯一

智能化、电动化汽车扩张,给芯片厂商打开豁口。首先,汽车电子电气架构技术的演进,将直接推动汽车的变化。

现在一辆高端车型的整车Cable线材约有3000多种,100多个ECU控制器,从重量、线缆的复杂度来说都需要车企承担很多的成本。如何将架构进一步集成、把大量分散的算力进行重用,并保证以高安全的方式去管理不断猛增的大数据?大算力芯片可以。

黑芝麻智能产品副总裁丁丁谈到,随着想要实现的功能越来越多,对数据量的需求就会越来越大。“我们认为数据是下一代智能汽车的血液,只有在新的电子电气架构下,保证非常大数据量高速流转,才能进一步支撑后面在新的电子电气架构上所部署的功能。”

与此同时,数据量几何式增长之后,则需要算力更高、计算能力更强的芯片来支撑起来电子电气架构的演变。同时也要去做很多的服务型架构,来支撑它车企以后的后销售时代如何进行服务。例如黑芝麻的产品序列A1000系列,针对中国的车厂做商业化落地,并随汽车进度规划新一代芯片平台对应电子电气架构新的发展阶段。

支撑更集中式的架构需要更大算力的芯片,英伟达CEO黄仁勋发布Thor SoC芯片时表示,“Thor支持计算域分隔开发,既能将2000TOPS全部用于自动驾驶工作流,也可以分配使用,将一部分用于智能座舱、AI娱乐,一部分用于辅助驾驶。”也就是说有了Thor一颗芯片,可为智能驾驶、车机、座舱等多个系统提供算力。

碾压式的算力之争让新成长起来的自主芯片商如何应对?事实上,当前主流模式仍然是多个域控制器并行,采用多颗芯片堆叠保证算力。黑芝麻智能CMO杨宇欣谈及芯片算力时称,真正要实现规模化、性价比高的自动驾驶量产,其实并不一定都需要那么高的算力。

未来的技术方向,一个是英伟达GPU架构,一个是特斯拉、高通、Mobileye、华为等ASIC的技术路线。GPU是完全的开放通用,面向所有场景都是统一的软硬件的架构,当车企使用时无需再从头做验证,这也是当前智能驾驶市场对英伟达芯片形成依赖的原因。

然而,自动驾驶芯片落地过程中,既要实现功能,同时还要考虑芯片功耗、性能和成本。所以ASIC是有限的开放,基本上面向驾驶相关主流的网络、模型、算子进行开发。因此在相同性能之下,它的面积更小、成本更低、功耗更小,综合考虑更符合市场需求。

国内芯片服务商认为,从他们的角度出发既要考虑到架构演进,芯片集成度越来越高的开发问题,也要考虑到中国市场客户对性价比的要求。

此前,地平线CEO余凯也强调过每秒准确识别帧率MAPS比算力更能反映芯片的AI性能。地平线也提出了AI芯片真实性能的公式,真实AI效能=理论峰值计算效能 x 有效利用率 x AI算法效率。所以地平线让一颗芯片在架构锁定、算法锁定的时候,软件架构还可以持续的改善,编译器还可以持续地把同一个算法在同一个芯片上通过编译、拆解、重组,部署,以达到后续的升级。

自主芯片从哪超车最容易?

国产芯片使用率到底有多高?低于3%。汽车芯片本就短缺,而国产化率更是微乎其微。在近期程邀访谈中,博世中国总裁陈玉东谈及芯片短缺的现象,其底层原因还是供应端与需求端的不匹配,当前智能电动汽车发展巨快,尤其在中国,所以芯片产业链还没能跟上。

因此,在自动驾驶芯片领域,2025年之前正是中国芯片企业超车的机会。

为什么是2025年?黑芝麻智能认为2025年关键领域的国产芯片开始批量出货,市场占有率会随着汽车芯片供应商性价比的提升而提升,并预计自动驾驶芯片到2025年有机会跟国外厂商平分天下。

为什么是自动驾驶芯片?当前传统MCU的渗透率已经很高,其他供应商难以在此时切入市场。而自动驾驶芯片是增量市场,本身自动驾驶渗透率还没有那么高,现在处于快速增加中,芯片商和车企并行在一起探索与成长的阶段。

之前地平线也谈过,汽车智能驾驶芯片领域的窗口期大约2~3年,窗口期一过市场划分基本定型。但目前来看,国内的芯片企业在服务本土车企时,还是具备很大优势的:

更直接了解客户需求与痛点。考虑到客户成本和便捷性,黑芝麻智能打造的瀚海自动驾驶中间件,主要为了减少客户上层应用的开发工作量,缩短应用的开发时间,尽可能地让相同产品能在不同车型上重复利用,让不同的Tier1的产品实现相互兼容,从而大幅度地减少开发成本。

更深入及时的解决效率。就像地平线和理想在合作中的紧密互通,甚至双方员工在一起工作,大大提高了产品开发进度,这是相比于国外厂商所具备的先天优势。

另外,产品开放性也是国内芯片商意识到的一大因素,例如地平线能够结合Matrix5为Tier 1、ODM生态合作伙伴提供全面的量产技术支持,使研发时间缩短。而这也是从Mobileye“黑盒式”的一体化解决方案中得来的教训,缺乏开放性使车企打造差异化的需求难以满足,导致客户流失。

几天前发布的理想L8已经搭载地平线征程5芯片,江汽集团旗下思皓品牌也将上车黑芝麻智能华山二号A1000系列芯片,华为智能驾驶计算平台MDC也与阿维塔11、极狐阿尔法S等多款车型合作。国内芯片企业逐步上车接受检验,已成功实现第一步。

车云小结

当前,英伟达、高通等国际厂商基于多年积淀,在产品力上表现更近一步,同时也将注意力转移到中国汽车市场。

国内汽车新势力玩家多数选择英伟达芯片,而高通在汽车芯片商的收入增长进一步扩大,高通首席财务官Akash Palkhiwala曾言:“关于每辆车平均营收,我们的机会大约从200美元到3000美元不等。未来,业务构成将向高端市场倾斜,因此机会将继续扩大。”

Mobileye也一改黑盒模式,推出的EyeQ5已开发软件栈算法,支持第三方代码。同时在中国设立技术团队,协助主机厂解决自动驾驶方案。

内外压力之下,国内芯片企业的成长速度需要更快,把握固有优势的同时提高产品性能、加速上车验证。也因此大家都把2025年前后定为重要时间节点,争取在这几年中占据市场地位,打造自主完善的业态。