如果说,2023年上半年中国汽车产业最为耀眼的成绩是什么?“出口”应该位列前茅。

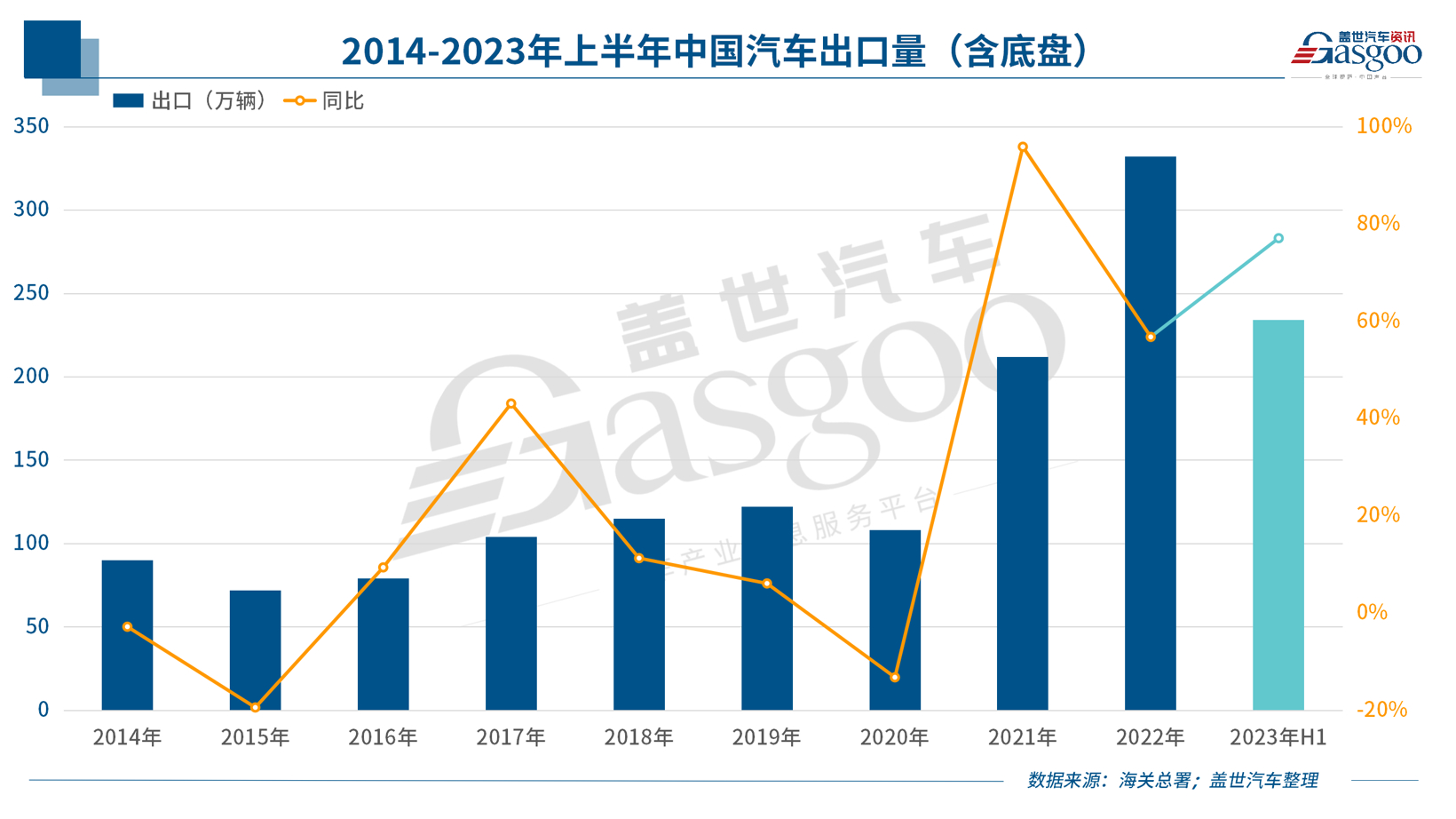

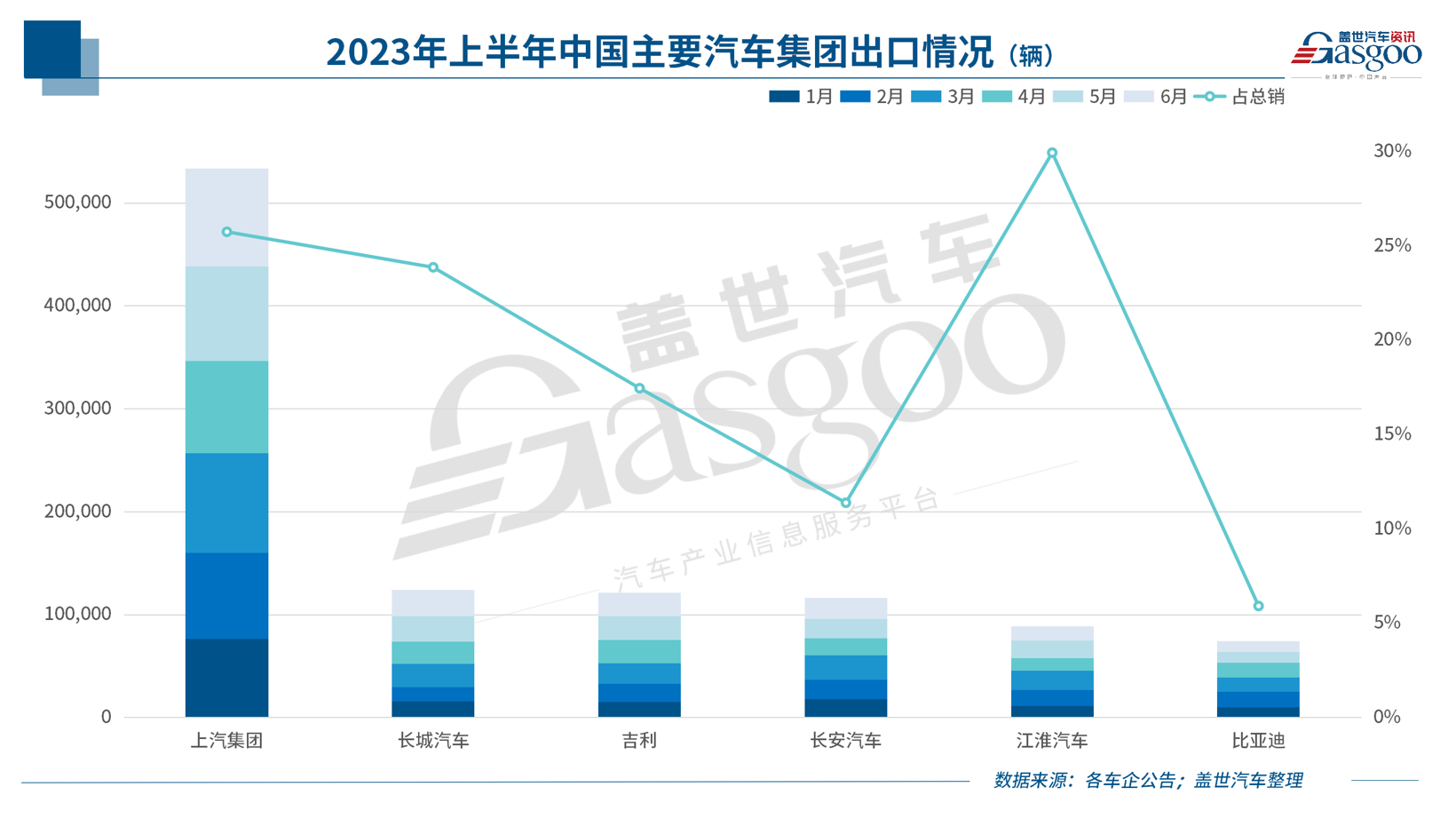

继今年一季度,我国以107万辆的汽车出口总量首超日本,位列全球汽车出口国第一名后,仍保持高速增长态势。根据海关总署的最新数据显示,在过去的1-6月间,我国汽车累计出口234万辆,同比增长77.1%;出口总金额更是高达3,207.6亿元人民币,较去年同期暴增123.5%。

作为参考,2014年至2016年我国汽车出口总量不过240万辆,而2014年至2017年我国汽车出口总金额甚至不足3073亿元人民币。

而就盖世汽车研究院预测,今年将有望突破400万辆,并且随着更多中国车企走向海外,到2030年我国乘用车出口销量将超过800万辆,其中,欧洲市场将在中国自主品牌输出和部分海外车企新能源产能转移的共同作用下,成为最大出口接收区域。

与其内卷,不如“走出去”

自1956年7月13日,第一辆国产解放牌卡车下线结束了中国不能造车的历史,发展至今,中国汽车工业迎来70年华诞,我国更已连续14年成为全球第一汽车产销国,连续8年稳居全球新能源汽车产销规模第一。

毫无疑问,中国早已成为不容忽视的汽车大国,且伴随电气化、智能化的高速发展,在部分技术领域更已行至世界前列。

但不可否认的是,或因整体经济仍在缓慢复苏,抑或去年促销政策、补贴政策退坡提前透支消费需求,以及终端市场飞速发展背后基础设施、产业链跟不上等多重因素影响下,有别于过去两年我国新能源汽车翻倍式增速,2023年中国新能源车市增速正在放缓。

根据中国汽车工业协会最新数据显示,今年上半年我国汽车产销分别完成1324.8万辆和1323.9万辆,同比分别增长9.3%和9.8%,不过,由于去年6月受燃油车购置税减半等政策拉动产销呈现高增长,今年1-6月累计产销增速较前5个月回落1.8和1.3个百分点。

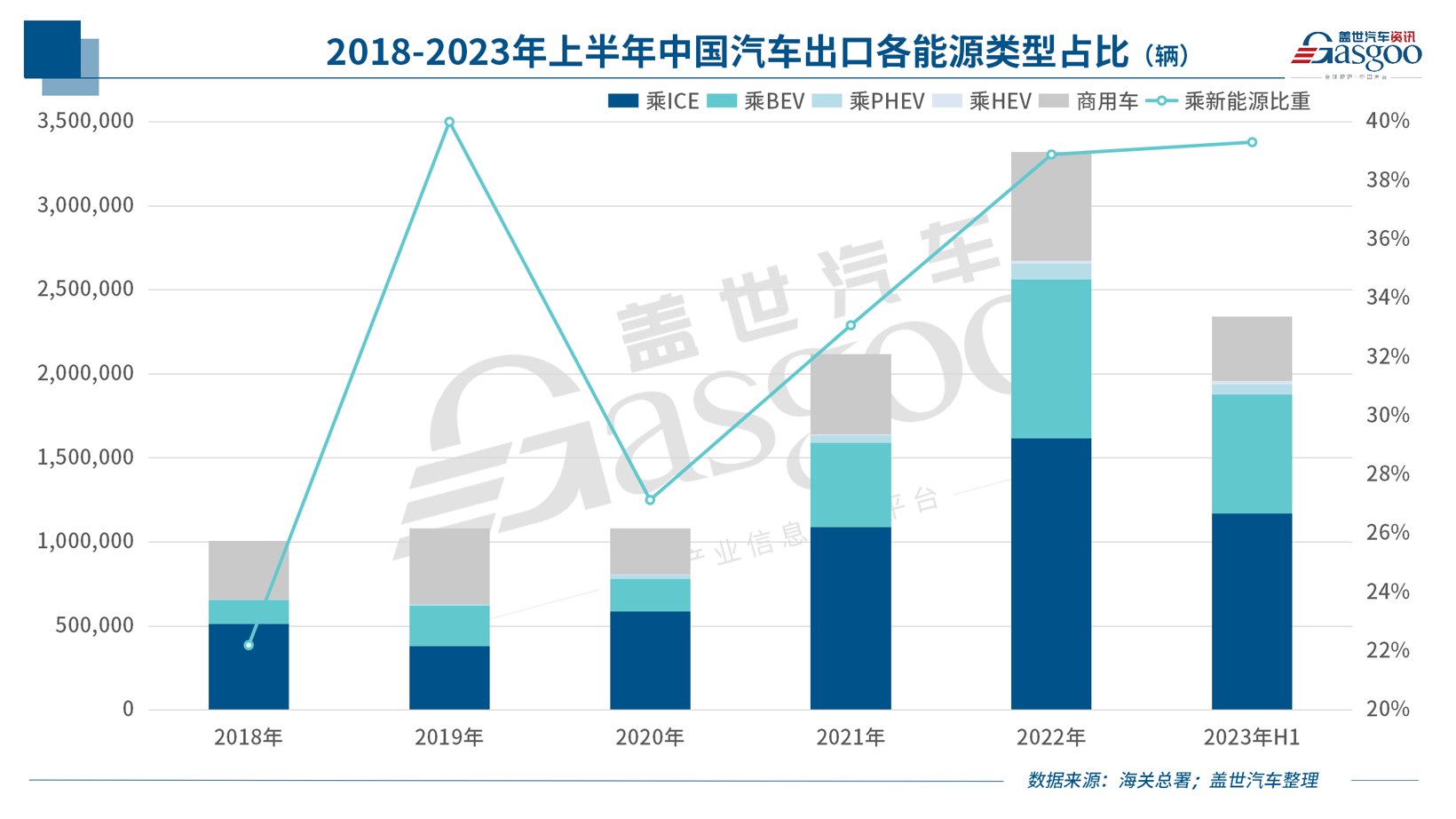

其中新能源汽车半年累计产销完成378.8万辆和374.7万辆,同比分别增长42.4%和44.1%,市场占有率达到28.3%

而要知道的是,无论是盖世汽车研究院还是各大协会机构、券商此前对于今年新能源汽车销量预计约在900万辆上下,全年渗透率逼近40%,这意味着若想要实现这一预期,下半年产销量或需突破500万辆规模,月均超80万辆。

在这一背景下,“卷”成了中国汽车产业上下主旋律。从最初的卷续航,到如今卷智能配置、卷快充速度,再到近期,由特斯拉开启的新能源降价狂潮,比亚迪以冠军版杀入10万元紧凑级车市,传导到产业端,便是需要以更低的售价,更快速地交付出更大空间、更长续航、更高科技的优质产品。

正如诸多汽车行业大佬在与盖世汽车沟通时输出的共同观点“只要能够在中国打赢市场,那么拿到全球市场上都不成问题”,越来越多行业巨头将目光向外转移,在他们看来,与其内耗,不如“走出去”,走向更广阔的海外汽车市场。

海关总署标法中心TBT研究部副主任刘建华亦强调道,成为汽车强国,势必要走出国门,在世界市场拥有一席之地。

走,去欧洲!

事实上,去欧洲并非中国车企第一次尝试。

早在2005年-2007年间,陆风汽车、华晨汽车先后登陆欧洲,试图以低价打开这个密布奔驰、宝马、大众、雪铁龙、标致等传统汽车巨头的市场,却不承想两者极差的E-NCAP碰撞试验报告成绩,让“粗制滥造”成为欧洲对于中国汽车的刻板印象。

直至此后多年,中国汽车品牌出海总聚焦东南亚、南美洲、非洲或是俄罗斯、墨西哥等市场,即便是近年来借新能源汽车逐渐走高的欧洲市场,若细细拆分其组成,仍聚焦在华生产的特斯拉、沃尔沃以及宝马等外资品牌,自主品牌占比较小。

就国际能源署( IEA)数据显示,2022年在欧洲销售的电动汽车有16%是从中国进口,但其中中国本土品牌汽车仅占四成,而特斯拉中国在这一年共出口了30万辆电动汽车,相当于其产量的四成以上,且多数销往欧洲市场。

但若梳理我国车企近年来出海路线,去欧洲,正成为主流趋势。

“从‘请进来’,到‘走出去’,在欧洲建厂,是上汽人过去几十年的梦想。”日前,上汽集团总裁助理、国际业务部总经理、上汽国际总经理余德在其海外业务沟通会上如是说。

在他的分析中,借助名爵,上汽在欧洲销量日益增多,欧洲是全球新能源汽车接受程度最高的市场之一,建厂的时机正成熟。

叠加欧盟于今年4月通过的《2035年欧洲新售燃油轿车和小货车零排放协议》,意味着欧盟将是第一个实现汽车完全电动化的地区。同时,欧洲对新能源汽车的购买补贴力度分化,各国还通过减少车辆注册税、道路税等税收,以及为电动汽车使用提供更广泛的便利等路权优惠加大对新能源汽车的支持力度。

在此背景下,欧洲汽车制造商协会(ACEA)认为,到2030年,欧洲每5辆汽车中就有3辆是新能源汽车,新能源汽车的渗透率达到60%,远超全球26%的渗透率。

欧洲新能源汽车市场广阔,发展潜力大,但与之对应的却是当地汽车制造业电气化转型的严重滞后,为抓住这一市场蓝海,不只是上汽,包括但不限于比亚迪、长安、长城、东风岚图以及蔚来、小鹏等新能源车企纷纷瞄准欧洲市场。

长安汽车“海纳百川”海外战略规划,将进入欧洲市场视为其2024年重要方向;图片来源:长安汽车

仅以长安汽车为例,其于今年上海车展上官宣“海纳百川”海外战略规划,其中强调将于2024年正式登陆欧洲市场,并用2-3年的时间,完成欧洲主要市场的进入和布局。未来,长安汽车在欧洲市场销量将突破30万辆。

而基于近年来中国制造不断升级,品质持续提升,价格也逐渐走高,开始向中高端产品细分市场迈进。2019年新能源汽车平均出口价格为5,000美元,2022年则增加到2.2万美元。2022年中国新能源汽车对欧洲出口均价更是达到3万美元/台,高于新能源汽车整体出口均价,其中对西班牙和挪威的出口均价最高,为3.9万美元/台。

“极氪001在欧洲售价比国内贵了将近58%,极氪X更是贵了88%。”极氪智能科技副总裁赵昱辉向盖世汽车透露。

得益于自主品牌新能源汽车加速出口欧洲,根据乘联会数据显示,今年上半年,中国对欧洲汽车出口量占中国整车出口总量的比重从2018年的5.7%升至39.1%。

面向2030年,盖世汽车研究院预测认为,我国出口欧洲市场汽车有望提升至264万辆,年复合增长率22%。

不只是整车,产业链集体走进去

“中国风暴正笼罩欧洲电动汽车行业。”这是雷诺汽车董事长Jean-Dominique Senard对于今时今日中国电动车出口欧洲市场带来的最直观感受。

这是对中国电动汽车产业发展的夸赞,但同时更是对欧洲汽车产业的警示。

早在去年5月的一次演讲中,法国总统马克龙(Emmanuel Macron)表示,欧盟不应该允许中国扼杀其重要产业之一。“我们不能在电动汽车市场上重复我们在光伏领域所犯的错误,在这一领域,我们对中国工业产生了依赖,并让中国制造商繁荣起来。”

随后在近一年随中国自主品牌在欧洲市场的多点开花,由“首席贸易执法官”Denis Redonnet领导的欧盟委员会贸易保护部门于今年6月开启讨论是否启动对于中国电动汽车倾销调查,如有必要,或将针对中国进口电动汽车征收额外的关税或实施限制。

当被问及调查时,欧盟内部市场专员Thierry Breton直言,“从中国进口的电动汽车数量迅速增加已成为欧盟行业面临的问题。”

就在一个月前,法国率先关闭非欧洲制造的纯电动汽车购车补贴,如无意外,接下来将有更多国家跟进这一政策,从一定程度上来看,这无疑将对中国新能源汽车出口欧洲带来阻力。

很显然,尽管前景广阔、目标清晰,中国车企的全球化之路依然挑战重重。

除政策约束外,海外供应保障不足、内部基础能力欠缺、当地市场资源有限、品牌优势尚未建立、产品技术“水土不服”等都是企业当前的共同痛点,制约着全球化进程的加速。

对此,长城汽车股份有限公司海外运营总监张彬向盖世汽车强调,“车企出海,不是简单将销售公司带出去,更要将生产基地、全生态以及全产业链带出去。”

他进一步指出,全球化竞争不是单一企业的竞争,而是需要面向全球海外生态布局,参与全价值链竞争,将高端技术同步布局市场,快速扩大市场的影响力,从而在激烈的市场竞争中脱颖而出,成就全球汽车品牌。

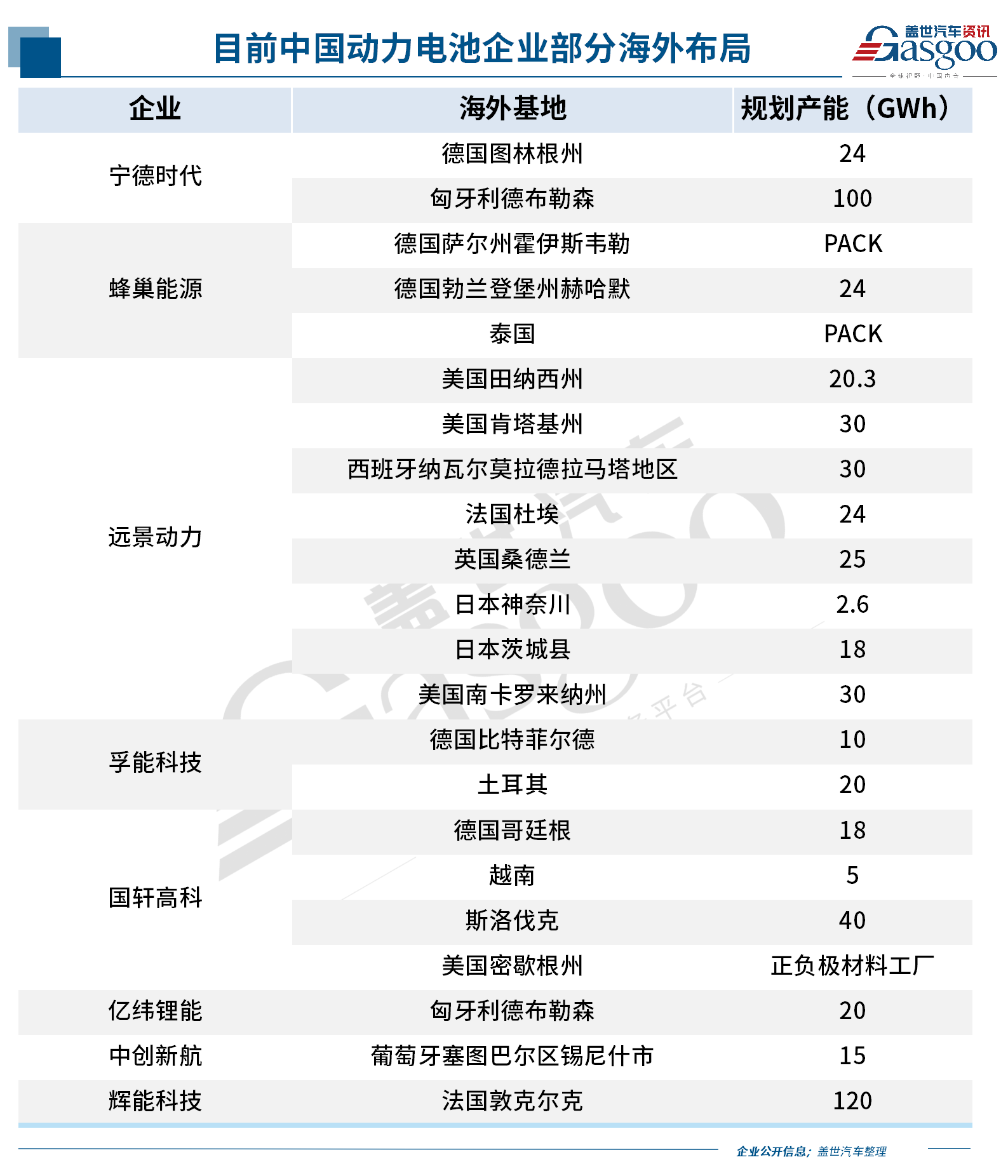

概览过去数年,从电动汽车三大件之一的动力电池产业集体卷向欧洲,根据盖世汽车不完全统计,至此已有超575GWh海外规划产能。

单以比亚迪为例,继匈牙利纯电动大巴卡车工厂之后,其于7月再度明确将在匈牙利建造一座全新的电池组装厂,预计此次投资将超过2亿元人民币。同时,根据比亚迪欧洲汽车销售事业部总经理舒酉星(Michael Shu)透露,比亚迪正在物色其第一座欧洲乘用车工厂,且最快将于2025年正式投产。

未来不排除基于自身业务拓展情况和市场需求,比亚迪进一步拓展核心零部件工厂海外布局的可能性。

BYD ATTO 3、唐、汉首入西班牙市场;图片来源:比亚迪

回望过去数十年,全球百年汽车工业的历次全球化窗口期均与中国无缘,但伴随全球范围内的能源转型达成共识,中国汽车产业借电气化、智能化实现弯道超车,一跃从技术跟随者成为行业引领者,更形成完整的新能源汽车产业链。

同时,是部分传统自主车企在产品设计理念创新、核心技术自主研发、零部件生产、配套建设以及品牌运营等方面的能力大幅提升,推动我国本土汽车出海从整车、零部件的出口进入到汽车生产全价值链出海。

而带着“反攻”欧洲的野心,多数中国车企在全球化过程中正逐渐摘掉“性价比”的帽子,树立起有认知度的全球性品牌,从而实现在海外拥有更高的品牌溢价与更强的盈利能力。

我们也有理由相信,基于我国新能源汽车产业日渐壮大,以及我国经济、政策和金融等方面的全面发展及对汽车产业的支撑,中国新能源汽车有望在此次全球化窗口期中占据制高点,迎来中国汽车行业发展的黄金窗口期。